前回に引続き、平成29年度税制改正のうち「中堅・中小事業者の支援」(財務省web平成29年度税制改正の大綱(3/8))の概要をご紹介させていただきます。

中小企業経営強化税制

前回に引き続き中小企業経営強化税制のご紹介をします。今回は

- 対象資産

- A類型適用スキーム

- B類型適用スキーム

を中心にご紹介します。

対象資産

対象資産は、下記表のとおりです。留意が必要なのは、固定資産税の(軽減)措置について工具、器具備品、建物付属設備は地域により業種の制限がある事(下記注※1)、国税の措置について器具備品、建物付属設備は医療業が対象から外れる事です(※4,5)。

また、最低取得価額、販売時期条件が設定されています。

| 設備の種類 | 用途又は細目 | 最低価額 | 販売開始時期 |

| 機械装置 | 全て | 160万円以上 | 10年以内 |

| 工具(※1) | 測定工具及び検査工具 | 30万円以上 | 5年以内 |

| 器具備品(※1) | 全て(※4) | 30万円以上 | 6年以内 |

| 建物附属設備(※1,※2) | 全て(※5) | 60万円以上 | 14年以内 |

| ソフトウエア(※3) | 設備の稼働状況等に係る情報収集機能及び分析・指示機能を有するもの | 70万円以上 | 5年以内 |

| ※1 | 固定資産税の措置について,工具・器具備品・建物附属設備については,一部の地域(7都府県:埼玉県,千葉県,東京都,神奈川県,愛知県,京都府,大阪府)においては対象業種に限定あり。詳細は中小企業庁Web「固定資産税の特例に関する対象地域や対象業種の確認について」参照 |

| ※2 | 固定資産税の措置について,建物附属設備は償却資産として課税されるものに限る。 |

| ※3 | ソフトウェアについては,国税の措置のみ対象。 |

| ※4 | 国税の措置について,電子計算機については,情報通信業のうち自己の電子計算機の情報処理機能の全部又は一部の提供を行う事業を行う法人が取得又は製作をするものを除く。医療機器については,医療保健業を行う事業者が取得又は製作をするものを除く。 |

| ※5 | 国税の措置について,医療保健業を行う事業者が取得又は製作をするものを除く。 |

A類型適用スキーム

中小企業等経営強化法13条4項に規定する「経営力向上設備等」のうち,同法施行規則8条の要件

- 販売開始時期が一定期間内

- 生産性向上指標が年平均1%以上向上

を満たすことについて工業会の証明書を取得し、中小企業等経営強化法の認定を受ける方式です。

A類型の適用スキームは、中小企業庁の手引で下記のように説明されてます。

- 設備ユーザーは、当該設備を生産した機器メーカー等(以下「設備メーカー」)に証明書の発行を依頼

- 依頼を受けた設備メーカーは、証明書(様式1)及びチェックシート(様式2)に必要事項を記入の上、当該設備を担当する工業会等の確認を受ける

- 工業会等は、証明書の発行にあたり、必要に応じて設備メーカーから裏付けとなる資料等を取り寄せ、証明書及びチェックシートの記入内容を確認の上、設備メーカーに証明書を発行

- 工業会等から証明書の発行を受けた設備メーカーは、依頼があった設備ユーザーに証明書を転送

- 設備ユーザーは、4の確認を受けた設備について、経営力向上計画に記載し、認定を受ける。手続きに際しては、経営力向上計画の申請書に、4の証明書の写しを添付。

- 認定を受けた経営力向上計画に基づき取得した経営力向上設備等については、税法上の他の要件を満たす場合には、税務申告において税制上の優遇措置の適用を受けることができます。税務申告に際しては、4の証明書、5の申請書及び6の認定書(いずれも写し)を添付

中小企業庁

トップページ>経営サポート>経営強化法による支援>経営力向上設備等の対象範囲と「経営力向上計画」の申請様式が変わりました!

http://www.chusho.meti.go.jp/keiei/kyoka/2016/160701kougyoushoumeitebiki.pdf

より

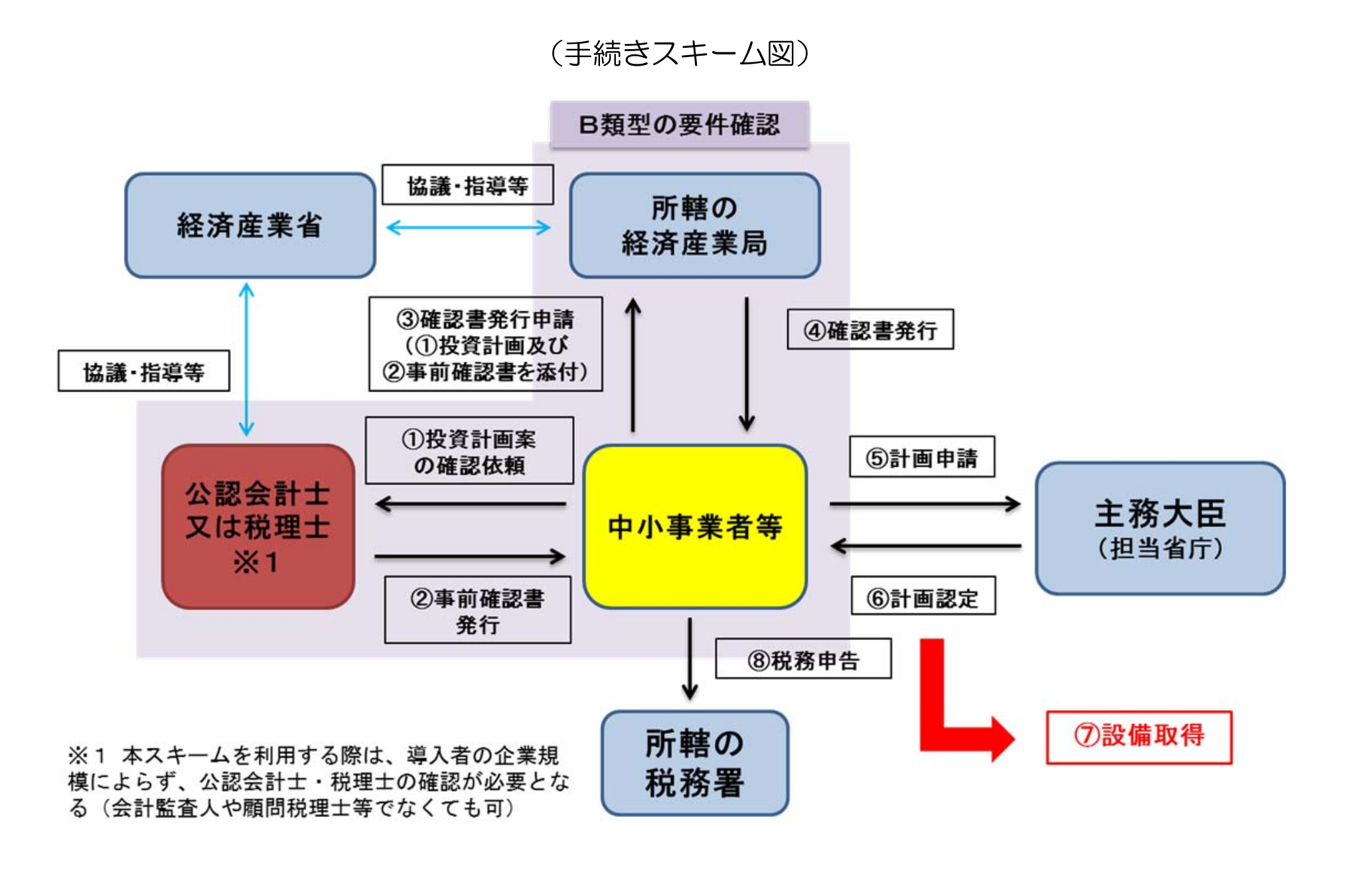

B類型スキーム

B類型は中小企業経営強化税制の対象設備の要件とされている中小企業等経営強化法13条4項に規定する経営力向上設備等のうち、同法施行規則8条2項2号に定める「事業者が策定した投資計画(略)に記載された投資の目的を達成するために必要不可欠な設備」については、当該設備の投資計画に対して、経済産業局の確認(年平均の投資利益率が5%以上となることが見込まれること)を受けて中小企業経営強化税制の適用を受ける方式です。

B類型のスキームも中小企業庁の手引で下記のように説明されています。

- 申請書(様式1)に必要事項を記入し、必要書類(当該申請書の裏付けとなる資料等)を添付の上、公認会計士又は税理士の事前確認を受ける

- 公認会計士又は税理士は申請書と裏付けとなる資料に齟齬がないか等を確認し、「事前確認書(様式2)」を発行

- 申請書に2の事前確認書を添付の上、本社所在地を管轄する経済産業局(ただし、特段の事情がある場合は設備の導入場所の管轄の経済産業局)に、事前にご連絡(予約)をした上で、申請書の内容が分かる方が申請書を持参・説明

- 経済産業局は、3の説明を受けてから、一ヶ月以内に、2の事前確認書、申請書、添付書類に基づき、当該申請書が経営力向上設備等の投資計画であるとして適切である場合に、確認書(様式3)を発行

- 申請者は、4の確認を受けた設備について、経営力向上計画に記載し認定を受ける。手続きに際しては、経営力向上計画の申請書に、4の確認書及び確認申請書(いずれも写し)を添付する。

- 認定を受けた経営力向上計画に基づき取得した経営力向上設備等については、税法上の他の要件を満たす場合には、税務申告において税制上の優遇措置の適用を受けることができます。税務申告に際しては、4の確認書、5の申請書及び6の認定書(いずれも写し)を添付

次回も引き続き中小企業経営強化税制のご紹介の予定です

長くなりましたので、一旦ここで区切りとします。次回も引き続き中小企業経営強化税のご紹介を予定します。

- 経営力強化法認定のスキーム

を中心に具体的な制度活用に役立つご説明を予定しています。

中小企業経営強化税制の活用支援いたします

上述の通り中小企業経営強化税制の適用には

- 中小企業等経営強化法の経営力向上計画の認定

- B類型の場合の税理士・公認会計士の事前確認

が必要となります。

渡辺会計では、生産性向上設備促進税制のB類型確認申請支援や経営力向上計画の認定支援の豊富な実績を有しています。また中小企業経営強化税制の前提となる商業サービス業活性化税制の適用には認定支援機関による支援が必須となっております。

これらの税制の活用をご検討の皆様は渡辺会計までご相談ください。

お問い合わせフォーム

こちらのリンクお問い合わせフォームに必要事項をご記入いただきご連絡下さい。2営業日以内に返信いたします。

メールによるによるお問い合わせ

メールによるお問い合わせは

までメールでご連絡下さい。2営業日以内に返信いたします。

電話

お電話によるお問い合わせは

になります。留守番電話になった場合、貴社名、ご担当者様部署、お名前をお知らせ下さい。折り返しお電話差し上げます。フォーム、メール、のお問い合わせが確実です。

[smartslider3 slider=5]